Peer Steinbrueck (ministro de finanzas alemán en 2009): "No puedo imaginarme el establecimiento de una "banco malo" en Alemania, económicamente y sobre todo políticamente. Un banco malo en Alemania precisaría entre 150.000 millones de € y 200.000 millones a costa de los contribuyentes alemanes. ¿Como se supone que pueda presentar tal propuesta al parlamento alemán? La gente diría que estamos locos".

slewie the pi-rat : “Pero todo ha sido manejado de forma muy profesional: ¿zombies haciendo stress tests a zombies y mintiendo en los análisis? o es que los zombies auditados mintieron en los tests y entonces los zombies que conducían los tests dijeron la verdad pero se trataba de una mentira?”

European Banking Authority (EBA) 15 de julio de 2011: “Bankia ha superado el stress tests instrumentado por la EBA. En el peor escenario el banco ha obtenido una ratio de capital (Core Tier 1 Capital ratio) del 5,4%, superior pues al 5% mínimo requerido. Si se incluyen las provisiones genéricas y substandard Bankia obtendría una ratio de capital de 6,5%.”

"Estrategia es la serie de tácticas y planes para lograr un propósito determinado, es un término muy usado en los ámbitos militares, en psicología y en asistencia social y médica. Estratagema es el acto astuto de engañar para lograr algún beneficio que normalmente sería difícil o imposible conseguir. Se usa, por ejemplo, cuando un alumno con bajas calificaciones plantea excusas ante sus padres para evitar el castigo, prometiendo esmerarse en el futuro. También se emplea para convencer a otro de algo que no es cierto".

Estratagemas bancarias españolas

1. La estratagema del camuflaje y el disimulo (2008-2012). Banco Malo no!

El batacazo inmobiliario español, no podía más que arrastrar con él al involucrado sistema bancario como ya ocurrió con Islandia e Irlanda.

Pasar de golpe al capítulo de pérdidas para el contribuyente el enorme agujero bancario español (como se hizo en Irlanda con el banco malo NAMA) hubiera puesto a España en situación de rescate y a la banca centroeuropea en posición similar. España y su sector bancario eran demasiado grandes (too big to fail)

Así pues se optó por negar la evidencia planteando un supuesto y extraño desacoplamiento (con el beneplácito de la banca europea que ya tenía bastante con los desastres propios, y las quiebras de Islandia e Irlanda): El enfermo sector inmobiliario se desmorona pero no contamina la solvencia de conjunto del “sólido” sector bancario español.

En la estratagema del disimulo y el camuflaje participaron políticos, economistas, medios de comunicación y el mismo gobernador del Banco de España, negando la realidad y manipulando la información y las cifras para dar tiempo al:

a) traspaso pérdidas al contribuyente en “pequeñas” dosis vía intervenciones aquí y allá del FROB (Fondo de Reestructuración y Reordenación Bancaria) implicadas en los procesos de fusiones, SIPs, … mientras la rendición de cuentas del gran paquete se iba aplazando disimuladamente vía los “avales” del FROB a todo papel que conseguía colocar la banca española allende los Pirineos.

b) la progresiva retirada de los capitales especulativos privados (europeos y españoles) de los pasivos de la banca zombie española y su sustitución por fondos públicos (europeos y españoles). La huida masiva del sector privado se instrumentalizó vía dos rondas de LTROs (préstamos masivos del BCE a la banca española a 3 años al 1%) que se aprovecharon para que la mayor parte de la deuda pública española, contaminada por el agujero bancario, entrara masivamente en los activos de este mismo sistema bancario.

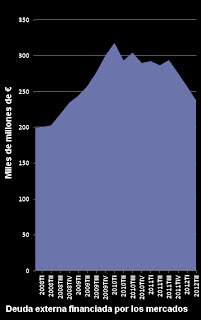

El “secreto” a voces de la lamentable situación del sistema financiero español debía funcionar sólo de puertas adentro puesto que el capital extranjero hace ya mucho tiempo que dejó de invertir en los balances de la banca española que únicamente se refinancia vía BCE y con los avales del estado.

El total de la deuda externa española (privada + pública) era de 1,6 billones en 2008. En 2012 ha pasado a 1,8 billones. En 2008 la parte "pública" era de 0,202 billones y la privada 1,4 billones. En 2012 la parte pública ya es de 0,237 billones.

A partir de mediados de 2010 los mercados dejaron de refinanciar la deuda española (pública + privada)

A partir de entonces hubo que refinanciarse sólo a través del eurosistema. Los bancos españoles aprovecharon los préstamos a 3 años y al 1% ofrecidos por el BCE (LTRO: Long Term Refinancing Operations) para cancelar deuda con acreedores privados por valor de unos 0,2 billones de €. Como contrapartida, el endeudamiento español con el eurosistema ascendió hasta unos 0,38 billones de €.

¿Por que no se creó un BANCO MALO, como en el caso del NAMA (National Asset Management Agency) irlandés?

Un BANCO MALO hubiera clarificado el panorama puesto que obliga a aflorar los activos tóxicos y ponerles un precio en relación a los precios del mercado. Pero un BANCO MALO también hubiera clarificado las responsabilidades. Un BANCO MALO era, en aquellos momentos indigerible, tanto para España como para la banca europea. En la estratagema del camuflaje no cabía el BANCO MALO.

2. La nueva estratagema (nov. 2012 - ?) Banco Malo si!

De Guindos: "El banco malo tendrá una pequeña cifra de capital social que pondrán desde Europa y para el resto tendremos que endeudarlo para obtener mas recursos" Sic!

Casi completada la retirada de capital privado foráneo (se queda sólo el más especulativo) el riesgo español recae ahora casi exclusivamente en las instituciones públicas de la Eurozona (el eurosistema). A los 0,380 billones de € adeudados antes del banco malo habrá que sumar, de momento, los 50.000 - 100.000 millones del rescate bancario inicial con lo que lo adeudado al eurosistema ascenderá a 0,430 - 0,480 billones.

El affaire Bankia (mayo 2012), hizo insostenible por más tiempo la postura inicial. La crisis del engendro sistémico de Rato podía arrastrar no sólo al sistema bancario español y a España, sino que amenazaba la misma existencia del euro (Bankia, a parte de un montón sin par de activos tóxicos inmobiliarios y futbolísticos, acumula una ingente cantidad de deuda pública en sus activos, mientras que la mayoría de sus pasivos están avalados por el estado).

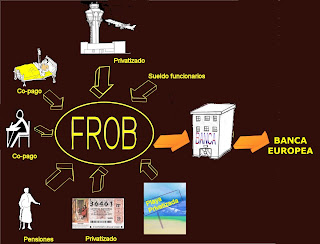

Según la nueva estratagema (esta vez diseñada y dirigida directamente desde la Troika, con De Guindos actuando de muñeco del ventrílocuo) el “tímido” mecanismo de rescate del sistema bancario español, el FROB, pasará a convertirse en un verdadero “BANCO MALO”, un macro-sumidero de todos los activos tóxicos de la banca española (aeropuertos sin aviones, bloques de viviendas sin comprador, suelo a precios de escándalo, … y todos los créditos, acciones y participaciones relacionados), una socialización descarada de pérdidas una vez recogidos y privatizados los beneficios.

La operación intenta venderse como un “clarificación” que ayudará a devolver “la confianza” a los inversores extranjeros dando por supuesto que volverán a invertir (comprando bancos españoles y prestando a los “buenos”) y volverá a fluir el crédito.

Una cuestión de precios muy poco aireada

Se clarifica algo el panorama puesto que los bancos han de “vender” sus activos al BANCO MALO. El precio no puede ser el que figura en la falseada contabilidad del banco vendedor (precio de libros) sino algo más bajo (“precio de modelo”) para evitar escándalos, pero mucho más alto que su “precio real” en el mercado.

El total (estimación por lo bajo) de pérdidas a colocar, de momento, en la mochila del contribuyente español supera los 180.000 millones de euros.

Como el FROB no tiene suficiente dinero para socializar tanta basura de golpe, la Troika le presta (a cambio de más recortes) una parte de los fondos (100.000 millones de momento) vía EFSF/ESM (todo hace pensar que dicho fondo fue creado precisamente para financiar esta operación).

BANCO MALO = RESCATE MALO = PENSIONES MALAS

Desde el verano la crisis financiera española ha entrado en la típica calma chicha entre un ciclón y un huracán. La prima de riesgo ha bajado, la bolsa a subido y el Tesoro ha conseguido colocar deuda en los mercados. Lo que ha ocurrido es que el BCE actúa, desde julio, como prestamista de última instancia inyectando dinero en Eurolandia vía OTMs. Las OTMs (Outright Monetary Transactions) aseguran que el BCE aceptará los bonos españoles de los inversores (aunque estén en la categoría cercana al bono-basura) en caso de rescate, por lo tanto los mercados están comprando deuda española barata en el mercado secundario esperando colocarla por su valor nominal al BCE en caso de rescate (la famosa ventanilla OMT).

BANCO MALO = RESCATE MALO = PENSIONES MALAS. La condicionalidad del rescate y la calma chicha de las OTMs implican recortes al cuadrado y los tres precedentes rescates en Europa han recortado en más de un 25% las pensiones.

BANCO MALO, una sanguijuela para los presupuestos de las próximas décadas.

Para esta nueva andadura el FROB pretende dotarse de una capacidad de 120.000 millones de euros (antes 90.000 millones). El FROB tiene un capital de 15.000 millones de euros, lo cual significa un apalancamiento del 8.

¿Que pasará si el FROB – BANCO MALO registra pérdidas superiores a los 15.000 millones de euros? Pues que habrá que destinar parte de los sucesivos presupuestos públicos a recapitalizarlo (más recortes). De hecho El BANCO MALO podría operar “sin capital” puesto que sus pasivos llevan “el aval” del estado, con lo que una vez reducido a cero, se activarían los avales públicos, es decir la sangría directa de los presupuestos públicos)

Se da por supuesto que con el tiempo (15 años) y una caña, el FROB – BANCO MALO irá vendiendo estos “activos”, a un precio de mercado mejor que el actual, recuperando así “su inversión”. Es decir, nos están vendiendo que en el fondo no es un banco tan malo (el caso es que el precio de mercado de los activos del NAMA irlandés, adquiridos en 2010, ha caído ya más del 25%).

BANCO MALO y stress tests

¿Para que sirve el caro stress test de la consultora estadounidense Oliver Wyman?

"Vender” al BANCO MALO activos por debajo de su valor en libros significa reconocer pérdidas en los balances bancarios, lo cual implica la necesidad de relacionar (y sacar a la luz), al menos, los activos que se pretende traspasar.

La auditora relaciona por un lado las pérdidas de cada banco (resultante del diferencial entre "precio de libros" y "precio de venta" de sus activos tóxicos al BANCO MALO) y por otro la capacidad de absorción de las mismas. Entonces se especifica las necesidades de capital que necesitará la entidad. Todo a punto y bien cocido para justificar la necesaria intervención del contribuyente para “salvar al sistema”.Como en los tests anteriores, el resultado se manipula para que encaje con los planes del momento.

En el caso español, una vez retirado el capital especulativo (libre de quebrantos), se trata de traspasar la toalidad de las pérdidas a los contribuyentes en sucesivas dosis. Como se trata de cantidades enormes, el test, sospechosamente, señala una cifra que se ajusta a la primera dosis equivalente al préstamo-rescate de 100.000 millones de euros del EFSF/ESM. (por cierto, España es miembro del nuevo ESM (European Stability Mecanism) con una participación de 9.500 millones de euros y el primer plazo de entrega de 3.800 millones se cumple a finales de octubre)

Según el MoU (Memorandum of Understanding: la hoja de ruta de los recortes/reforma financiera impuesta por la Troika para conducir el traslado de la mayoría de las pérdidas bancarias al contribuyente español), el sistema bancario, tras ser liberado de la basura inmobiliaria, quedará dividido en cuatro grupos:

- Grupo 0: entidades que no necesitan asistencia alguna.(Traspaso encuvierto de su cartera tóxica al BANCO MALO)

- Grupo 1: bancos intervenidos por el FROB (Bankia/BFA, NovaCaixaGalicia, Catalunya Caixa, Banco de Valencia): Traspaso obligatorio de su cartera tóxica al BANCO MALO.

- Grupo 2: bancos con necesidades de capital sin expectativas de obtenerlo en el mercado. Traspaso voluntario de su cartera tóxica al BANCO MALO.

- Grupo 3: bancos con necesidades de capital que sí tienen posibilidades de obtenerlo en el mercado. Traspaso de parte de su cartera tóxica al BANCO MALO

En total, la cifra necesaria para recapitalizar al sistema bancario se queda sospechosamente justo por debajo de los 100.000 millones del préstamo de la ESM al FROB, 100.000 millones para que el BANCO MALO, encadenado de por vida a los contribuyentes, los distribuya alegremente entre los bancos de Rato y compañía a cambio de toda la basura tóxica inmobiliaria acumulada durante la burbuja.

¿Será suficiente con los 100.000 millones?

Los test stress de Oliver Wyman no han tenido en cuenta el riesgo de la deuda pública contaminada que acumula en sus activos de la banca española (Banco de Santander: 400.200 millones; BBVA: 387.800: Bankia: 278.500 millones; La Caixa: 259.700 millones; Grupo Banco Popular: 129.100 millones). ¿Que ocurrirá si el bono español empieza a desvalorizarse a la griega? Recomiendo estos gráficos: DemonoCracy

Banco malo y fondos buitre

Al guiñol Guindos le han adiestrado para que intente disfrazar la maldad del banco malo con una supuesta entrada de fondos buitre ("inversores privados") en el capital del Banco Malo.

Los fondos buitre o stressed assets funds son corpulentos depredadores especializados que sobrevuelan continua y permanentemente el escenario de la crisis en busca de supuesta carroña financiera. Vuelan con las alforjas repletas de dinero fresco. Compran grandes lotes de deuda pública fallida, créditos fallidos, empresas fallidas, … a precios fallidos (entorno al 20% - 30% de su valor inicial). Pero no compran cualquier cosa, sino sólo aquello con posibilidades de reanimarse, de recuperarse, de revivir. Husmean entre la destrucción y la carroña en busca de posibles sobrevivientes. Se les conoce también como fondos buitres, pero son peores que los carroñeros que, al fin y al cabo, eliminan la carroña muerta. Su negocio se basa en localizar malheridos y esperar pacientemente que sus víctimas exangües se recuperen, y cuando vuelva a circular la sangre, lanzarse sobre la yugular exigiendo ante los tribunales que paguen por el nominal más los intereses de los títulos.

De Guindos tiene un problema con el disfraz que le han suministrado. Si cubres la cabeza te quedan las vergüenzas al aire y viceversa.

Por definición, hace falta una cierta capacidad de recuperación para animar el aterrizaje de tales depredadores y eso, precisamente, es lo que le falta a la hiper recortada economía española. Los buitres solo participarían en el capital del Banco Malo (con lo que la socialización de pérdidas privadas quedaría camuflada en los avales) si el precio de los activos tóxicos fuera irrisorio. Pero precios bajos desfondarían a la banca zombie lo cual implicaría irremisiblemente nuevas aportaciones públicas al capital de la banca (las que parecían quedar tapadas por los fondos buitre).

Por cierto. A Oliver Wayman le está saliendo redonda su estancia en España puesto que se ha convertido en experto a consultar respecto a la situación de la banca española y está asesorando (nada es gratis) a los fondos buitre sobre la metodología de sus stress tests y el valor real de los activos inmobiliarios.

¿Y Bankia?

Es demasiado grande. No puede reestructurarse. A pesar de la ingente intervención pública el banco de Rato perdió 12.800 millones de euros en depósitos durante la primera mitad de 2012. Su carácter sistémico (casi 250 mil millones de las deuda de Bankia/BFA están avaladas por el contribuyente) implica una sanguijuela adicional pegada a los presupuestos de las próximas décadas.

Pero, ¿sobrevivirá este país encadenado a un BANCO MALO tan requetemalo, con un déficit es ya del 6,3% del PIB (en septiembre de 2011 el déficit acumulado era del 5,3% y acabó con un final de infarto del 10% digno de Fernando Alonso), una deuda pública/PIB que no tardará en pasar a los tres dígitos gracias a las sucesivas aportaciones del FROB (aquí, como en Portugal o Grecia, más recortes y más subidas del IVA acaban disminuyendo la recaudación y disminuyendo el PIB. Spain is not diferent)? ¿Cuantos "rescates" serán necesarios?

¿Más Europa o más Euro-terapia de choque?

La supuesta (y anelada) unión bancaria parece que se va a quedar en una especie de mini supervisión única dels sistema financiero (un supervisor de las grandes entidades financieras) y una más que dudosa mini tasa a las transacciones financieras.

Ni fondo de garantía de depósitos europeo ni mutualización de la deuda (eurobonos). Ni fiscalidad común (impuestos iguales para todos), ni legislación social/laboral común. Eso si, los tecnócratas de la Comisión, al servicio de las grandes corporaciones multinacionales, podrán vetar los presupuestos nacionales de los estados (unión fiscal) que se desvíen del objetivo de déficit y deuda, es decir, decidirán los recortes sobre los pensionistas y los funcionarios de los países parias. Euro-terapias de choque.

¿A que país nos asemejaremos cuando "salgamos de la crisis" vía exportaciones?

Según el machacón discurso mediático, las euro-terapias de choque y sus recorta-flexi-reformas conseguirán que a la larga España salga de la crisis vía exportaciones.

Hungría tiene una economía muy competitiva y un dinámico y moderno sector industrial (exporta un mogollón de audis, mercedes, toyotas, porsche, ...), tiene enamorada a la inversión directa extranjera y es una potencia turística de primera fila y es el modelo que los empresarios de la CEO tienen in mente cuando dictan la política económica y laboral al partido gobernante de turno.

Hungría, que en los 80 hizo su transición directamente desde el socialismo al capitalismo neoliberal, entró en la UE en la ampliación del 2004 (de U-12 a U-27) tras una dura preparación (terapias de choque de los años 90 parecidas al menú diseñado para España) que dejaron los flexi-recortados trabajadores húngaros con un nivel de salarios irrisorio, ideal para las multinacionales.

El supuesto diferencial competitivo alemán con respecto a los U-12 de la periferia (PIIGS) se debe a la masiva deslocalización industrial alemana hacia los nuevos estados miembros (Chequia, Hungría, Polonia, Rumanía, ... verdaderas neo-colonias de las grandes firmas germanas) y la reintroducción de los productos intermedios producidos allí a precios muy inferiores a los de antes de la deslocalización.

Balanza comercial húngara

A diferencia de Japón o Alemania, el sector exportador húngaro está formado por las filiales de multinacionales extranjeras. Como Japón o Alemania, su Balanza comercial registra siempre superávit, pero las ganancias son de las multinacionales y se van de Hungría vía repatriación de beneficios hacia Japón y Alemania. Japón y Alemania tienen Posición de Inversión Internacional Neta positiva, mientras que Hungría la tienen siempre negativa.

Hungría. Exportaciones

Posición de Inversión Internacional Neta

El 27 de Octubre de 2008 Hungría fue rescatada por el FMI y la UE. Venía de un boom inmobiliario con munición suministrada por la banca suiza y alemana y, como en España, un fuerte endeudamiento exterior. La caída del precio de la vivienda ha sido de órdago y si te paseas por Budapest no ves más que letreros de "se vende".

Budapest compra en Tesco

Casi todo está ya privatizado y en manos extranjeras. Los grandes grupos multinacionales dominan todos los sectores, incluido el bancario, en un país con personal cualificado, eficiente y flexible, buena parte de los sueldos por debajo del nivel de subsistencia y una polarización social de escándalo. Los pequeños comercios forman parte de la historia, arrasados por las grandes superficies (Tesco -200 centros- ) que están arruinando al pequeño agricultor. El horario comercial son las 24 horas del día y la noche. El paro está en niveles suficientes para mantener los sueldos a raya. El IVA está en el 25-27%. Una ley criminalizando a los "homeless" (a la cárcel si los pillan) para mejorar la impresión de los turistas.A pesar de tan brillante situación, está negociando un segundo rescate para 2013 (los bonos húngaros están catalogados como bonos basura) condicionado a: Supresión de la única paga extra de los pensionistas. Congelación de las pensiones más bajas, y restricciones respecto a las pensiones por incapacidad. Reducción de los subsidios por enfermedad, vivienda y calefacción (inviernos a 20º bajo cero). Congelación de los subsidios a la maternidad. Subida del IVA del 25 al 27%. Subida en los impuestos especiales. Subida de la contribución a la SS en la nómina. Reforma del sistema de pensiones. Introducción de peajes en el sistema vial... Quien da más.

Por cierto, la moneda de Hungría es el florín y su territorio, hace algunos años, era más del doble del actual.